Durante años, los inversores, los gestores de fondos y los analistas de valores han buscado indicadores fiables para proyectar el rendimiento futuro y el riesgo de poseer una acción individual, un bono o una cartera de valores. Las suposiciones subyacentes son las siguientes:

Durante años, los inversores, los gestores de fondos y los analistas de valores han buscado indicadores fiables para proyectar el rendimiento futuro y el riesgo de poseer una acción individual, un bono o una cartera de valores. Las suposiciones subyacentes son las siguientes:

1. Todas las inversiones tienen un riesgo inherente que se asume en el momento de la propiedad.

2. Las devoluciones y el riesgo se pueden cuantificar objetivamente mediante el análisis matemático de los resultados históricos.

3. La correlaciĂłn entre el rendimiento potencial y el riesgo subyacente varĂa constantemente, lo que brinda oportunidades para adquirir inversiones con un rendimiento potencial máximo y un riesgo mĂnimo.

Estas suposiciones ejemplifican la gestiĂłn moderna de carteras y son la base del modelo de precios de activos de capital ampliamente utilizado (CAPM) desarrollado en la dĂ©cada de 1960, que condujo a un premio Nobel Memorial en EconomĂa para sus creadores. Habilitado por la tecnologĂa, Wall Street no puede amasar y analizar grandes cantidades de datos histĂłricos en busca de relaciones ocultas, a menudo arcanas, para identificar oportunidades sin descubrir para obtener ganancias sin riesgo. Los resultados de su análisis a menudo están a disposiciĂłn del pĂşblico para su uso por inversores privados.

Las acciones ordinarias, los fondos comunes de inversión y las carteras administradas tienen asignadas ciertas medidas mediante las cuales los analistas juzgan su desempeño.

1. Alpha

Alpha es la medida del rendimiento de una cartera frente a una referencia especĂfica ajustada por riesgo. El punto de referencia más comĂşn en uso, y el que puede suponerse que se usa a menos que se indique lo contrario, es el S & P 500. Una inversiĂłn con un alfa mayor que cero ha proporcionado más rendimiento para la cantidad dada de riesgo asumido. Un valor alfa negativo - menor que cero - indica un valor de seguridad inferior al punto de referencia; ha ganado muy poco por el riesgo asumido. Los inversores normalmente quieren inversiones con alfas altas.

2. Beta

Beta es la medida de la volatilidad de una inversiĂłn a otro Ăndice de mercado, como el S & P 500. La volatilidad indica la probabilidad de que un valor experimente grandes variaciones de valor. Si beta es 1.0, la inversiĂłn se mueve en sincronizaciĂłn con S & P o experimenta una medida de volatilidad similar a S & P. Si beta es positiva, la inversiĂłn se mueve más que el Ăndice; si es negativo, la inversiĂłn es menos volátil que el Ăndice. Por ejemplo, una versiĂłn beta de 2.0 proyecta un movimiento dos veces mayor que el del mercado. Suponiendo un cambio en el precio del mercado del 15%, la inversiĂłn podrĂa subir o bajar un 30%. Los inversores conservadores suelen preferir las inversiones con valores beta bajos para reducir la volatilidad en sus carteras.

3. Valor de R-Squared

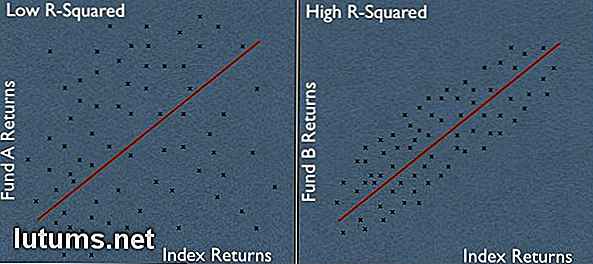

El valor R-cuadrado es una medida de cuán confiable es el nĂşmero beta. VarĂa entre cero y 1.0, donde cero es sin fiabilidad y 1.0 es la fiabilidad perfecta.

Los dos gráficos ilustran la variabilidad del rendimiento de dos fondos en comparaciĂłn con la volatilidad del S & P 500 en el mismo perĂodo. Cada valor y representa los rendimientos de un fondo graficados contra los rendimientos del S & P 500 (valores x) en el mismo perĂodo. La versiĂłn beta, o la lĂnea creada al trazar estos valores, es la misma en cada caso. Esto sugiere que la correlaciĂłn entre cada fondo y el S & P 500 es idĂ©ntica. Sin embargo, un examen más detallado indica que la beta en el segundo gráfico es mucho más confiable que la beta en el primer gráfico, ya que la dispersiĂłn de los rendimientos individuales (x) es mucho más estricta. Por lo tanto, el valor R-cuadrado es más alto para el fondo en el segundo cuadro.

4. Desviación estándar

Mientras que beta generalmente mide el movimiento de una inversiĂłn frente a un Ăndice como el S & P 500, la desviaciĂłn estándar mide la volatilidad de una inversiĂłn de una manera diferente. En lugar de comparar el rendimiento de la inversiĂłn con un punto de referencia, la desviaciĂłn estándar compara los rendimientos individuales de una inversiĂłn (por ejemplo, el precio de cierre cada dĂa) durante un perĂodo especĂfico en relaciĂłn con su rendimiento promedio durante el mismo perĂodo. Mientras más retornos individuales se desvĂen del rendimiento promedio de la inversiĂłn, mayor será la desviaciĂłn estándar.

Una inversión con una desviación estándar de 16.5 es más volátil que una inversión con una desviación estándar de 12.0. Según Morningstar Ratings, la desviación estándar para el S & P 500 ha sido de 18.8 en los últimos cinco años.

5. Ratio de Sharpe

Desarrollado por el Dr. William Sharpe, profesor de la Stanford Graduate School of Business y uno de los ganadores del Premio Nobel por su contribuciĂłn al modelo de fijaciĂłn de activos de capital, el Ăndice de volatilidad de Sharpe es una medida del rendimiento de una cartera frente a una sin riesgo regreso. El rendimiento sin riesgo más utilizado es la tasa de interĂ©s en una cuenta del Tesoro de los Estados Unidos a tres meses.

La premisa subyacente es que un inversor deberĂa recibir un rendimiento mayor si asume una mayor volatilidad en su cartera. TeĂłricamente, cuanto mayor es la relaciĂłn, más fuerte ha sido el rendimiento de la cartera en relaciĂłn con el riesgo asumido. Una relaciĂłn de 1.0 indica que el rendimiento fue lo que se deberĂa esperar por el riesgo asumido, una razĂłn mayor que 1.0 es una indicaciĂłn de que la tasa fue mejor de lo esperado, y menos de 1.0 es una indicaciĂłn de que la devoluciĂłn no justificĂł el riesgo asumido . Los refinamientos de las proporciones de retorno a la volatilidad incluyen la relaciĂłn Sortino, la relaciĂłn Treynor y la medida de rendimiento de ajuste de riesgo Modigliani (RAP).

6. Ratios de captura

Las ratios de captura, o el porcentaje de amplios movimientos del mercado durante un perĂodo especĂfico reflejado en una cartera, tienen la intenciĂłn de ser una forma más simple de reflejar el desempeño de un administrador de cartera. Por ejemplo, si el S & P 500 ha subido un 20% mientras que la cartera administrada ha aumentado un 25%, la cartera ha capturado más ganancias que el movimiento del mercado y tendrĂa una relaciĂłn de 1.25 (25% / 20%), una captura alcista relaciĂłn Si el mercado cae un 20% y la cartera cae un 25%, la tasa de captura a la baja tambiĂ©n serĂa de 1, 25, lo que indica que la cartera ha tenido un rendimiento inferior al del mercado durante el perĂodo. En general, los inversores preferirĂan un fondo con un Ăndice de captura alcista en mercados en alza mayor a 1.0 y un Ăndice de captura a la baja menor a 1.0.

7. Calificaciones independientes

CompañĂas como Lipper y Morningstar tienen sistemas de calificaciĂłn patentados para calificar los fondos mutuos sobre la base del rendimiento ajustado al riesgo. Morningstar usa estrellas y otorga una calificaciĂłn de cinco estrellas al 10% superior de los fondos dentro de una categorĂa de fondos. Lipper proporciona una variedad de clasificaciones diferentes dependiendo de la meta del inversionista: rendimiento total, rendimiento constante y otros. TambiĂ©n hay una variedad de otros servicios de clasificaciĂłn propietarios de uso comĂşn, como Zacks (utilizado por Yahoo! Finance) y The Street. Los servicios de calificaciĂłn crediticia como Standard & Poor's y Moody's analizan y clasifican a las compañĂas en cuanto a su solvencia crediticia.

Los inversionistas astutos entienden que no existe una sola razĂłn o medida que sea confiable todo el tiempo, ni ninguna compañĂa calificadora cuyo consejo y análisis sea siempre correcto. La verificaciĂłn de análisis y clasificaciones con mĂşltiples fuentes es un requisito de inversiĂłn inteligente y un proceso que nunca se debe omitir para determinar en quĂ© acciones invertir.

Independientemente de su estrategia de inversiĂłn, comprenda las diversas medidas de rendimiento para evaluar mejor las carteras, administradas o no, de acuerdo con sus propios objetivos de inversiĂłn y tolerancia al riesgo.

Impuestos sobre los beneficios del gobierno - Desempleo, Seguridad Social, Discapacidad y más

Muchos beneficios del gobierno se recaudan libres de impuestos por el destinatario. Pero ese no es el caso para todos ellos. Varios de los beneficios gubernamentales más comunes reclamados por muchos estadounidenses (desempleo, seguridad social y discapacidad) pueden estar sujetos a impuestos, según las circunstancias.

The Coupon Clippers Review - Buscar y comprar cupones de supermercado en lĂnea

Si eres nuevo en el mundo de los cupones extremos, es probable que aĂşn no hayas ahorrado semanas de cupones, pero te molestan los listados de The Grocery Game por las ventas de artĂculos que usas con frecuencia. "¡Oh! ¡Si tan solo tuviera los cupones para esos artĂculos! ", Se lamenta. Bue