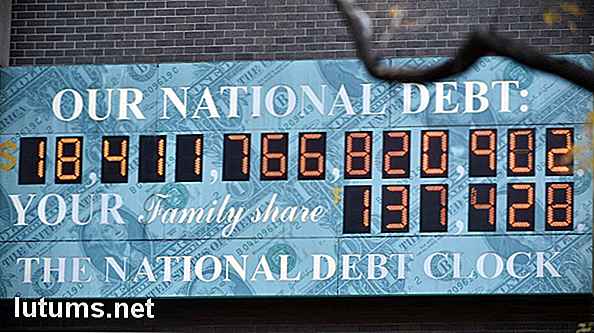

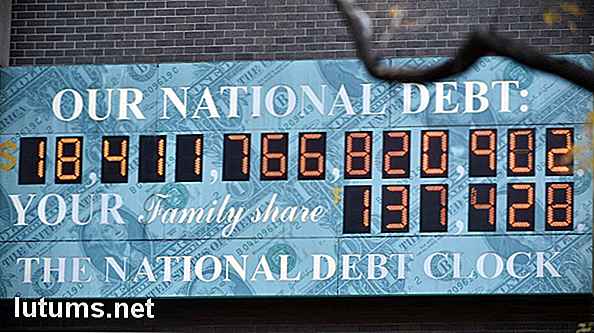

SegÚn las proyecciones de la Oficina de Presupuesto del Congreso (CBO), Estados Unidos continuarÃĄ gastando mÃĄs de lo que recibe en ingresos desde 2016 hasta 2026, y tal vez mÃĄs. SegÚn las proyecciones, el dÃĐficit presupuestario serÃĄ ligeramente inferior al 3% del producto interno bruto (PIB) hasta 2018, luego aumentarÃĄ al 4, 9% para 2026.

Si las proyecciones de CBO son precisas, la deuda federal crecerÃĄ otros $ 9, 4 billones para el final del perÃodo de 10 aÃąos, con posibles consecuencias nefastas para el paÃs. SegÚn los autores del informe, "la probabilidad de una crisis fiscal en los Estados Unidos aumentarÃa. ExistirÃa un mayor riesgo de que los inversores no estÃĐn dispuestos a financiar las necesidades de endeudamiento del gobierno, a menos que sean compensados ââcon tasas de interÃĐs muy altas; si eso sucediera, las tasas de interÃĐs de la deuda federal aumentarÃan repentina y bruscamente ".

Las tasas de interÃĐs mÃĄs altas -un promedio de 2.3% en 2014 y 2015, segÚn lo informado por TreasuryDirect- sobre una cantidad creciente de deuda probablemente causen un efecto de "exclusiÃģn", segÚn el Banco de la Reserva Federal de St. Louis. A medida que el gobierno federal pide prestado mÃĄs dinero para pagar sus cuentas, hay menos capital disponible para el sector privado.

Muchos creen que la preocupaciÃģn de la CBO es subestimada. En su testimonio ante el ComitÃĐ de Presupuesto del Senado de los Estados Unidos el 25 de febrero de 2015, el economista Dr. Laurence J. Kotlikoff de la Universidad de Boston declarÃģ sin rodeos: "Nuestro paÃs estÃĄ en la ruina". No estÃĄ roto en 75 aÃąos o 50 aÃąos o 25 aÃąos o 10 aÃąos. EstÃĄ roto hoy. De hecho, bien podrÃa estar en peor forma fiscal que cualquier paÃs desarrollado, incluida Grecia. "Kotlikoff afirma que el Congreso ha" cocinado los libros "durante aÃąos, y que la diferencia entre el valor presente de todos los gastos gubernamentales futuros proyectados menos el valor presente de todos los recibos futuros proyectados fue de $ 210 billones en 2014, mÃĄs de 16 veces la deuda real informada.

Independientemente de si los economistas concuerdan en el nivel apropiado de la deuda federal, existe un acuerdo de que la Única forma de reducir los dÃĐficits anuales y pagar la deuda es que el gobierno recaude mÃĄs de lo que gasta, un resultado poco probable (si no imposible) en la atmÃģsfera polÃtica de hoy. Solo seis veces entre 1960 y 2015 el gobierno federal gastÃģ menos de lo que recaudÃģ, segÚn la Oficina de AdministraciÃģn y Presupuesto. MÃĄs recientemente, en 2015, el gobierno federal recaudÃģ $ 3, 25 billones en impuestos, casi el 60% de los impuestos a la renta, mientras que gastÃģ $ 3, 69 billones. Como resultado, el dÃĐficit presupuestario de $ 439 mil millones, el dÃĐficit mÃĄs bajo desde 2008, se agregÃģ a la deuda federal.

El mito del crecimiento econÃģmico como una soluciÃģn

Los polÃticos sugieren regularmente que el problema del dÃĐficit puede resolverse a medida que la economÃa mejora porque los ingresos a travÃĐs de los impuestos aumentan naturalmente a medida que aumentan los ingresos a travÃĐs de un crecimiento mÃĄs fuerte. Tal pensamiento alienta a posponer acciones que son polÃticamente impopulares, como aumentar los impuestos o recortar los programas populares.

Esperar que el crecimiento econÃģmico pueda resolver los problemas de AmÃĐrica es probablemente inÚtil por las siguientes razones:

- Se prevÃĐ que el crecimiento del PIB sea menor que en el pasado . De acuerdo con el Presupuesto y Datos EconÃģmicos de la CBO, el crecimiento anual promediÃģ 3.2% a 3.3% de 1974 a 2001, 2.7% de 2002 a 2007 y 1.4% de 2008 a 2015. Mientras la economÃa se estÃĄ recuperando, la CBO proyecta un crecimiento anual promedio de 2016 a 2025 en 2.0%, muy por debajo del promedio anterior a 2008.

- El aumento de la disparidad de ingresos amenaza el crecimiento econÃģmico . La teorÃa del goteo fue desacreditada por un informe del Fondo Monetario Internacional de 2015, que indicÃģ que cuando los ricos se hacen mÃĄs ricos, ningÚn otro se beneficia y el crecimiento se ralentiza. Los datos de mÃĄs de 150 paÃses sugieren que cuando el 20% mÃĄs rico de una sociedad aumenta sus ingresos en un 1%, la tasa de crecimiento del PIB anual se reduce en casi un 0, 1% en cinco aÃąos.

- Los costos de los principales programas de derecho aumentarÃĄn drÃĄsticamente . El envejecimiento de la poblaciÃģn, el aumento de los costos de atenciÃģn mÃĐdica por persona y el aumento de los costos de la Ley de Asistencia Asequible probablemente aumenten los gastos federales para la Seguridad Social, Medicare y Medicaid si las leyes actuales no cambian. Como Kotlikoff testificÃģ, los 76 millones de miembros estimados de la generaciÃģn Baby Boomer ya estÃĄn entrando en un perÃodo en el que cada receptor recibirÃĄ "$ 40, 000 en beneficios de la Seguridad Social, Medicare y Medicaid cada aÃąo". Como consecuencia, el grupo mÃĄs grande de personas dinero en el sistema - los Boomers - comenzarÃĄn a sacarlo. Si no se modifica, el Seguro Social comenzarÃĄ a usar sus fondos excedentes para pagar los beneficios en 2017 y agotar las reservas para el aÃąo 2034.

- Los costos de interÃĐs sobre la deuda federal se triplicarÃĄn en los prÃģximos 10 aÃąos . De acuerdo con las proyecciones de CBO, los costos netos de interÃĐs para la deuda federal se proyectan mÃĄs del triple de $ 223 mil millones en 2015 a $ 772 mil millones en 2025.

- Las proyecciones no incluyen los costos de las nuevas guerras para la defensa contra el terrorismo . El Instituto Watson de la Universidad de Brown estima que los costos a la fecha de las guerras en AfganistÃĄn, PakistÃĄn e Iraq fueron de $ 4, 4 billones, todos financiados por prÃĐstamos. Algunos analistas estiman que el costo de las tres guerras es aÚn mayor. Se desconoce el costo de la defensa futura, pero es probable que sea tan alto como, si no mÃĄs, que las guerras pasadas.

Posibles opciones para reducir los dÃĐficits y la deuda federal

Durante aÃąos, los estadounidenses han hipotecado su futuro al no tomar decisiones difÃciles sobre impuestos y gastos. Continuar demorando se intensifica los problemas de la deuda del paÃs y su impacto en la vida cotidiana.

En noviembre de 2014, la CBO emitiÃģ un informe analizando 79 opciones que los legisladores podrÃan tomar para reducir el dÃĐficit anual y la deuda nacional. Sus opciones se hicieron eco de las recomendaciones de la ComisiÃģn bipartidista Simpson-Bowles, que combinaban recortes profundos en el gasto militar y nacional, reducÃan o eliminaban exenciones tributarias populares y cambiaban significativamente los programas de derecho a la seguridad social y Medicare. Sus sugerencias incluyen aumentos de ingresos, asà como reducciones de gastos.

Medidas para aumentar los ingresos del gobierno

Reconociendo que una soluciÃģn polÃticamente aceptable debe incluir una combinaciÃģn de aumentos de impuestos y recortes de gastos, la CBO recomendÃģ las siguientes medidas para aumentar los ingresos federales. La implementaciÃģn de todas estas medidas agregarÃa mÃĄs de $ 606 mil millones anuales a los ingresos federales.

1. Aumento de impuestos

A nadie le gustan los aumentos de impuestos cuando el aumento se aplica a sus ingresos. Como consecuencia, los aumentos de impuestos son tan tÃģxicos para los polÃticos que la promesa de nunca aumentar los impuestos "se ha vuelto prÃĄcticamente necesaria para los republicanos que buscan un cargo, y es una necesidad para los demÃģcratas en los distritos republicanos", segÚn Americans for Exchange Reform de Grover Norquist. Sin embargo, cualquier soluciÃģn polÃticamente aceptable requiere una combinaciÃģn de mayores ingresos y menores gastos.

Los siguientes nuevos impuestos aumentarÃan los ingresos federales en aproximadamente $ 1.9 billones desde 2016 hasta el 2024:

- Aumentar todas las tasas de impuestos sobre los ingresos ordinarios en un 1% . Cada una de las siete tasas impositivas legales -10%, 15%, 25%, 28%, 33%, 35% y 39.6% - se incrementarÃa en un 1%, produciendo un estimado adicional de $ 689 mil millones en ingresos.

- Implementar un nuevo impuesto mÃnimo sobre los ingresos brutos ajustados (AGI) para los contribuyentes que superen $ 1 millÃģn en AGI . Esta opciÃģn impondrÃa un nuevo impuesto mÃnimo equivalente al 30% para los contribuyentes con AGI superior a $ 1 millÃģn. TambiÃĐn recibirÃan un crÃĐdito equivalente al 28% de sus contribuciones caritativas. El nuevo impuesto agregarÃa un estimado de $ 66.1 mil millones a los ingresos federales.

- Aumentar la Tasa de Impuestos sobre Ganancias de Capital y Dividendos a Largo Plazo en un 2% . Este cambio agregarÃa $ 52.9 mil millones a los ingresos federales entre 2015 y 2024.

- Incluya el ingreso extranjero en el ingreso gravable . Los ciudadanos estadounidenses que viven fuera del paÃs pueden excluir $ 200, 000 de los impuestos, incluso si no pagan impuestos al paÃs en el que viven. Si bien el cambio continuarÃa la deducciÃģn por los impuestos pagados a los gobiernos extranjeros, garantizarÃa la paridad fiscal con los ciudadanos estadounidenses y contribuirÃa con $ 96.200 millones adicionales en los ingresos en los primeros 10 aÃąos.

- Beneficios de Seguridad Social Tributaria . Este cambio tratarÃa los beneficios de la Seguridad Social de manera similar a la forma en que se gravan las pensiones de beneficios definidos y agregarÃĄ $ 412 mil millones adicionales a los ingresos federales en los primeros 10 aÃąos.

- Aumente los impuestos corporativos en un 1% . Si bien el tramo impositivo mÃĄs alto es del 35% para los ingresos corporativos superiores a $ 10 millones, la tasa efectiva es mucho menor debido a los crÃĐditos fiscales y los impuestos mÃĄs bajos que se aplican a los ingresos por debajo del umbral de $ 10 millones. Esta opciÃģn aumentarÃa todas las llaves de impuestos corporativos en un 1% y agregarÃa $ 102 mil millones en ingresos hasta 2024.

- Aumente los impuestos especiales sobre el combustible a 35 centavos por galÃģn . Actualmente, el impuesto especial federal sobre un galÃģn de gasolina es de 18.4 centavos y 24.4 centavos por galÃģn de combustible diesel. Estas tasas se establecieron en 1993, cuando los precios del crudo fueron de $ 16.75 por barril; los precios del petrÃģleo alcanzaron mÃĄs de $ 140 por barril en 2008 y han caÃdo al rango medio de los $ 30 desde entonces. Este aumento agregarÃa $ 469 mil millones al Fondo Fiduciario de Autopistas para pagar las mejoras de infraestructura y el trÃĄnsito masivo durante la prÃģxima dÃĐcada.

2. Preferencias de cierre de impuestos (Loopholes)

Las preferencias fiscales son controvertidas, ya que un incentivo para una parte es una laguna para otra. HistÃģricamente, las preferencias, deducciones y crÃĐditos, se han utilizado para aliviar los impuestos o alentarlos a realizar ciertas inversiones para el bien social. SegÚn la organizaciÃģn independiente de investigaciÃģn tributaria Tax Foundation, el costo total de los artÃculos de preferencia en 2015 fue de $ 1, 339 billones, $ 131 billones para las corporaciones y $ 1, 208 billones para las personas. Eliminar o reducir algunas de las preferencias puede aumentar significativamente los ingresos federales.

Las propuestas de la CBO relacionadas con las preferencias impositivas incluyen lo siguiente:

- Convierta la deducciÃģn de intereses hipotecarios con un 15% de crÃĐdito fiscal . La opciÃģn se implementarÃĄ gradualmente durante un perÃodo de seis aÃąos. La deducciÃģn mÃĄxima de intereses - $ 1 millÃģn actualmente - se reducirÃa en $ 100, 000 por cada aÃąo con un 15% de crÃĐdito basado en una deuda hipotecaria mÃĄxima de $ 500, 000 que entrarÃa en vigor en 2020. Los ingresos adicionales hasta el 2024 serÃan de $ 113 mil millones.

- Eliminar la deducciÃģn por impuestos estatales y locales . El valor de ciertas deducciones detalladas, incluidos los impuestos estatales y locales, se reducirÃa para los contribuyentes por encima de un umbral especÃfico de AGI. Los ingresos acumulados por la Fed se estiman en $ 1.088 billones hasta el 2024.

- Reduzca las deducciones para donaciones benÃĐficas . Solo las contribuciones superiores al 2% de AGI serÃan deducibles para los contribuyentes que detallan y los contribuyentes de impuestos de mayores ingresos estarÃan mÃĄs restringidos. Los impuestos adicionales pagados hasta el 2024 se estiman en $ 213 mil millones.

- Limite las deducciones detalladas para individuos . Esta propuesta limitarÃa los beneficios impositivos de las deducciones detalladas al 28% de su valor total y agregarÃa $ 139 mil millones adicionales a los ingresos hasta el 2024.

- Limite las contribuciones anuales a los planes de jubilaciÃģn . La contribuciÃģn mÃĄxima permitida de un individuo se limitarÃĄ a $ 5, 000 para IRA y $ 15, 500 para planes de tipo 401k anualmente, independientemente de la edad del contribuyente. Los lÃmites totales del plan de contribuciÃģn definida para el empleado y el empleador se reducirÃĄn a $ 47, 000 anuales. Este cambio darÃa como resultado ingresos adicionales de $ 82.5 mil millones hasta el 2024.

- Eliminar la asignaciÃģn de agotamiento porcentual para las industrias extractivas . El uso del agotamiento de los costos para la recuperaciÃģn de los costos de inversiÃģn se mantendrÃa intacto, pero se eliminarÃa el agotamiento porcentual. Este cambio proporcionarÃa un estimado de $ 21.3 mil millones en los prÃģximos 10 aÃąos.

- Eliminar las preferencias fiscales para los gastos de educaciÃģn . Este cambio sugerido eliminarÃa el CrÃĐdito Tributario de Oportunidad Estadounidense (AOTC) y el crÃĐdito impositivo Lifetime Learning al tiempo que cancela la restituciÃģn del crÃĐdito impositivo de Hope. La deducibilidad mÃĄxima de los gastos por intereses para prÃĐstamos estudiantiles se reducirÃa en incrementos anuales de $ 250 en los prÃģximos 10 aÃąos. Esta opciÃģn agregarÃa $ 150 mil millones en ingresos hasta el 2024.

Medidas para reducir el gasto

La mayorÃa de los estadounidenses estÃĄ a favor de una estrategia de reducciÃģn del dÃĐficit que aumente los ingresos del gobierno y recorta los gastos del gobierno. Desafortunadamente, los legisladores han mostrado poco interÃĐs y menos acciÃģn para abordar los problemas. En Última instancia, los estancamientos polÃticos se han resuelto elevando temporalmente el techo de la deuda sin ningÚn cambio significativo en nuestro enfoque fiscal.

Las recomendaciones de la CBO incluyen reducciones en gastos obligatorios y discrecionales:

- Reducir o eliminar los beneficios para los beneficiarios de bajos ingresos . Esto se lograrÃa mediante una combinaciÃģn de reducciÃģn de beneficios a niveles mÃĄs bajos y aumento del nivel de ingresos necesarios para participar en el Programa de Asistencia de NutriciÃģn Suplementaria (SNAP). Otras medidas incluyen la eliminaciÃģn de subsidios para las comidas servidas en los Programas Nacionales de Almuerzo y Desayuno Escolar para aquellas familias que ganan mÃĄs del 185% de las pautas federales de pobreza, asà como la eliminaciÃģn de los beneficios de Seguridad de Ingreso Suplementario para los niÃąos. El ahorro anual promedio estimado serÃa de $ 53.5 mil millones.

- Reducir o eliminar los prÃĐstamos subsidiados, incluidas las becas Pell, para estudiantes universitarios de pregrado . Las subvenciones tambiÃĐn se limitarÃĄn a los estudiantes mÃĄs necesitados. Estas medidas reducirÃan el gasto en 10 aÃąos aproximadamente $ 114.4 mil millones.

- Reducir los beneficios de Veteranos Discapacitados . La recomendaciÃģn producirÃa aproximadamente $ 15 mil millones en ahorros anuales.

- Reducir las pensiones federales para los empleados del gobierno y el personal militar . El ahorro estimado serÃa de $ 600 millones por aÃąo.

- Cap Basic Pay for Military Service Members . La recomendaciÃģn tambiÃĐn incluye la sustituciÃģn de empleados civiles por miembros del Servicio Armado para generar ahorros de $ 24 mil millones a 10 aÃąos.

- Eliminar o reducir los programas de defensa . Las recomendaciones incluyen cancelar la compra de los nuevos F-35 Joint Strike Fighters y usar versiones avanzadas de aviones de combate que ya se estÃĄn utilizando. AdemÃĄs, el gobierno dejarÃa de construir nuevos portaaviones, reducirÃa el nÚmero de submarinos de misiles balÃsticos y retrasarÃa el desarrollo de un nuevo bombardero de largo alcance. La reducciÃģn del gasto anual se estima en $ 8, 4 mil millones.

- Eliminar los programas de exploraciÃģn espacial . Detener programas como el Programa de ExploraciÃģn de Marte ahorrarÃa $ 7 mil millones cada aÃąo.

- Reducir el nÚmero de empleados del gobierno . Limitar el reemplazo de personal a no mÃĄs de un empleado por cada tres trabajadores que se vayan y reducir el ajuste general anual para empleados civiles ahorrarÃa un estimado de $ 10.3 mil millones anualmente.

- Reduzca el financiamiento de carreteras y elimine las subvenciones y los subsidios a los aeropuertos, Amtrak y sistemas de trÃĄnsito . El gasto proyectado se reducirÃa en aproximadamente $ 10.4 mil millones anuales.

- Derogar la Ley Davis-Bacon . Esta legislaciÃģn exige que los empleadores paguen a los trabajadores de los proyectos federales el salario prevaleciente para los trabajadores con deberes y responsabilidades similares en la regiÃģn. Revocar la Ley significarÃa que a los trabajadores en proyectos federales se les pagarÃan salarios mÃĄs bajos y ahorrarÃan alrededor de $ 1.2 mil millones por aÃąo.

Si se implementaran todas las reducciones de gastos propuestas por la CBO, la reducciÃģn total serÃa de aproximadamente $ 220 a 240 mil millones anuales, o alrededor del 55% del dÃĐficit de 2015.

Recomendaciones especÃficas de derecho

MÃĄs de la mitad (52%) de los gastos federales se destinan a las pensiones y la atenciÃģn mÃĐdica, principalmente los dos programas de derecho, la Seguridad Social y Medicare / Medicaid. AdemÃĄs de los aumentos de impuestos generales y recortes de gastos, la CBO recomendÃģ una serie de aumentos de ingresos y recortes de beneficios especÃficos para SS / Medicare / Medicaid y otros programas de salud del gobierno, los programas de derecho que muchos creen que son la raÃz de nuestros dÃĐficits:

- Aumente el lÃmite de ingresos para el impuesto sobre la nÃģmina de la seguridad social . Actualmente, solo $ 117, 000 de ganancias estÃĄn sujetas al impuesto. Elevar el monto sujeto a impuestos a $ 241, 600 e indexarlo a la inflaciÃģn agregarÃa $ 687, 000 millones al Fondo Fiduciario de la Seguridad Social.

- Aumente la edad total de jubilaciÃģn para los beneficios de la Seguridad Social . La edad actual de jubilaciÃģn para los nacidos en 1960 o posteriores es 67 aÃąos. Elevar la edad a 70 aÃąos durante un perÃodo de seis aÃąos ahorrarÃa $ 35 mil millones en gastos hasta el 2024.

- Vincular los beneficios iniciales de la seguridad social con los precios promedio . Calcular los beneficios en base al crecimiento en el Ãndice de precios al consumidor en lugar del crecimiento en los salarios, el mÃĐtodo actual, reducirÃa los gastos anuales en aproximadamente $ 8.6 mil millones.

- Reduzca los beneficios para los futuros beneficiarios de la seguridad social 15% . Solo las personas que cumplan 62 aÃąos despuÃĐs de enero de 2016 se verÃĄn afectadas. Los ahorros estimados a 10 aÃąos son de $ 204 mil millones.

- Cambie el Ãndice de ajuste del costo de la vida (COLA) para la Seguridad Social . Reemplazar la medida tradicional del IPC con el IPC "encadenado" puede reducir los pagos de la Seguridad Social entre 2016 y 2026 en $ 116, 4 mil millones.

- Aumentar la tasa impositiva de nÃģmina de Medicare al 3.9% de la nÃģmina . Agregar 1% a la tasa de impuesto actual de 2.9% recaudarÃa aproximadamente $ 800 mil millones entre 2016 y 2026. El nuevo aumento de impuestos se repartirÃa equitativamente entre el empleado y el empleador. La sobretasa existente del 0.9% de la nÃģmina se aplica a los empleados que ganan $ 200, 000 y mÃĄs pueden permanecer en su lugar.

- Aumente las primas para las partes B y D de Medicare . Las primas actuales se establecen en el 25% de los costos de la Parte B por inscrito y el 25, 5% en los costos de la Parte D. Elevar las primas al 35% del costo habrÃa aumentado los ingresos por primas en $ 299 mil millones para el perÃodo 2014 a 2015.

- Aumentar el impuesto federal sobre bebidas alcohÃģlicas y cigarrillos . El primero se aumentarÃa a $ 16 por galÃģn de prueba (equivalente a alrededor de $ 0.25 por onza) y otro $ 0.50 por paquete se agregarÃa al impuesto especial sobre los cigarrillos. Si bien estas sugerencias pueden aumentar los ingresos del gobierno, la intenciÃģn principal es reducir el consumo de alcohol y tabaco, dos sustancias que afectan significativamente los costos de salud del paÃs.

- Cambie mÃĄs los costos de atenciÃģn a Medicare y a los beneficiarios de Tricare . Los afectados serÃan casi 9, 5 millones de miembros del servicio activo, miembros de la Guardia Nacional y la Reserva, jubilados militares y sus familias en el programa de atenciÃģn mÃĐdica del Departamento de Defensa. Los ahorros de 10 aÃąos se estiman en $ 73 mil millones.

- Exigir que los fabricantes de medicamentos paguen un reembolso mÃnimo del 23.1% por los medicamentos suministrados a los beneficiarios de Medicare Parte D de bajos ingresos . Anteriormente, el reembolso se negociaba entre planes privados de la Parte D y fabricantes de medicamentos. Si se implementa esta recomendaciÃģn, el reembolso se pagarÃĄ directamente a Medicare. Este cambio agregarÃa $ 103 mil millones a Medicare durante 10 aÃąos.

Palabra final

Resolver los problemas de deuda de la naciÃģn no serÃĄ fÃĄcil. Muchos seguramente llamarÃĄn a las recomendaciones propuestas por la CBO "draconianas" y pueden negarse a considerar su imposiciÃģn. Al mismo tiempo, nuestros lÃderes polÃticos se han mostrado reacios a dar los pasos necesarios para detener el ciclo de dÃĐficits repetidos, prefiriendo pasar el dinero a las generaciones futuras. Como consecuencia, segÚn Romina Boccia, becaria de Heritage Foundation, citada en un artÃculo de Washington Examiner 2016, "las generaciones mÃĄs jÃģvenes y trabajadoras tendrÃan menores ingresos personales y menos oportunidades laborales debido a la alta deuda nacional". The Fiscal Times afirma que los jÃģvenes estadounidenses han sido "despojados de sus derechos de nacimiento" y serÃĄn "la primera generaciÃģn cuyas perspectivas son mÃĄs bajas que las de sus padres".

Las soluciones a la deuda excesiva son evidentes, aunque impopulares, y requerirÃĄn sacrificios por parte de todos. Durante generaciones, los estadounidenses han vivido mÃĄs allÃĄ de sus posibilidades. La cuenta ha llegado.

ÂŋLe preocupa la deuda y su impacto sobre usted, sus hijos o nietos?