ÂŋQuÃĐ significa la jubilaciÃģn para ti? ÂŋEs un momento en el que puedes dejar de trabajar y hacer lo que quieres hacer? ÂŋEs una suma de ahorros e inversiones en la que un salario o un salario ya no son necesarios para mantener el estilo de vida deseado? ÂŋEs la edad en la que cumple con los requisitos para los pagos del Seguro Social, Medicare y la membresÃa AARP (AsociaciÃģn Estadounidense de Jubilados)?

ÂŋQuÃĐ significa la jubilaciÃģn para ti? ÂŋEs un momento en el que puedes dejar de trabajar y hacer lo que quieres hacer? ÂŋEs una suma de ahorros e inversiones en la que un salario o un salario ya no son necesarios para mantener el estilo de vida deseado? ÂŋEs la edad en la que cumple con los requisitos para los pagos del Seguro Social, Medicare y la membresÃa AARP (AsociaciÃģn Estadounidense de Jubilados)?

SegÚn una encuesta de junio de 2013 del Centro TransAmerica para Estudios de Retiro, el 42% de todos los trabajadores planean jubilarse a los 65 aÃąos o antes, pero solo uno de cada ocho tiene una estrategia escrita, y muchos de ellos pasan por alto factores que afectarÃĄn su satisfacciÃģn jubilatoria como el rendimiento de la inversiÃģn, los costos de atenciÃģn mÃĐdica, la inflaciÃģn y los impuestos. En otras palabras, muchas personas sueÃąan con retirarse temprano, pero no han hecho nada concreto para alcanzar su objetivo. Incluso aquellas personas que ahorran 10% o mÃĄs de sus salarios anuales a travÃĐs de planes patrocinados por la compaÃąÃa, como cuentas IRA o 401ks, solo han acumulado un promedio de $ 161, 000 en ahorros totales del hogar para cubrir sus aÃąos de jubilaciÃģn.

Para la mayorÃa de las personas, la posibilidad de jubilarse temprano es el resultado de las decisiones tomadas en sus primeros aÃąos de trabajo mÃĄs las elecciones sobre el estilo de vida deseado que esperan disfrutar despuÃĐs de dejar el empleo. La combinaciÃģn del costo del estilo de vida que desea y los aÃąos que le quedan despuÃĐs de dejar de trabajar genera la cantidad de capital de inversiÃģn que necesita para mantener el estilo de vida que desea.

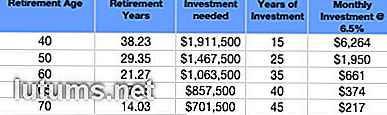

Por ejemplo, si usted es un hombre de 25 aÃąos y espera retirarse a la edad de 40 aÃąos, es probable que viva, en promedio, 38, 23 aÃąos adicionales despuÃĐs de cumplir 40 aÃąos, de acuerdo con el PerÃodo 2009 de la Tabla de Seguridad Social. . La Tabla A ilustra la cantidad de ahorros mensuales necesarios para proporcionar un ingreso de jubilaciÃģn de $ 50, 000 por aÃąo con un rendimiento de la inversiÃģn del 6.5% antes de considerar la inflaciÃģn, los pagos de la Seguridad Social o los impuestos.

Tabla A: InversiÃģn necesaria para el ingreso anual de $ 50, 000 en varias edades de jubilaciÃģn

Sabiendo que necesitarÃĄ $ 1.9 millones significa que debe invertir en promedio casi $ 75, 000 anuales durante los prÃģximos 15 aÃąos a una rentabilidad anual promedio de 6.5% para alcanzar su meta. Si duplicÃģ su retorno de la inversiÃģn al 13.0% anual, aÚn tendrÃa que invertir alrededor de $ 42, 000 al aÃąo. El hecho es que los nÚmeros no funcionan para usted si gana un ingreso promedio de menos de $ 100, 000 por aÃąo y no estÃĄ dispuesto a invertir la mayor parte de sus ganancias actuales para la jubilaciÃģn. AdemÃĄs, debe estar dispuesto a disfrutar de un nivel de vida al menos igual a la clase media baja ($ 32, 500 a $ 60, 000) durante sus aÃąos de jubilaciÃģn.

La edad a la que puede disfrutar de la libertad del empleo a tiempo completo con cierto grado de seguridad depende de las siguientes opciones de vida.

A fines del siglo XIX, las familias indigentes de los nobles britÃĄnicos recuperaron sus fortunas intercambiando tÃtulos por efectivo estadounidense. Los padres americanos de Nouveau riche estaban felices de casar a sus hijas con las dotes que acompaÃąaban a los seÃąores ingleses en bancarrota a cambio de un linaje adoptado. Mientras que las mujeres que buscan hombres ricos son conocidas infamemente como "buscadores de oro", los hombres estÃĄn igual de ansiosos por casarse. Elegir un socio fabulosamente rico siempre ha sido un mÃĐtodo comÚn para lograr la libertad financiera.

Dicho esto, el socio correcto no tiene que aportar riqueza a la relaciÃģn, sin embargo, deben ponerse de acuerdo sobre el estilo de vida que compartirÃĄn. Un socio que es miserable y otro que es derrochador pueden encontrar que prepararse para una jubilaciÃģn anticipada es difÃcil y frustrante, y probablemente imposible. AsegÚrese de que su compaÃąero potencial comparta sus valores y ambiciones, y estÃĐ dispuesto a hacer sacrificios similares cuando sea necesario para lograr sus objetivos mutuos.

Como padre, no tomarÃa nada de uno de mis hijos. Sin embargo, los niÃąos son caros. SegÚn un informe de 2011 del Departamento de Agricultura de los Estados Unidos, un primer hijo nacido en 2011 costarÃĄ a sus padres de $ 212, 370 a $ 490, 830 para aumentar hasta los 18 aÃąos, o, en promedio, alrededor del 27% del gasto total del hogar. Afortunadamente, agregar hijos no es tan costoso: el segundo hijo agrega otro 14% de los gastos brutos, y el tercero un 7% adicional.

Estas cifras no incluyen los gastos universitarios. Agregue otros $ 22, 2261 para una universidad pÚblica dentro del estado o $ 43, 289 para una universidad privada por aÃąo, y estÃĄ empezando a hablar de dinero serio. Un amigo mÃo a menudo me dice que su retiro estÃĄ "listo", esperando que sus hijos estÃĐn allà para ayudarlo a ÃĐl y a su esposa en sus aÃąos dorados.

En general, es mÃĄs costoso vivir en una gran ciudad que en una ciudad mÃĄs pequeÃąa, en una de las costas en lugar de en el medio del paÃs, y en el norte en lugar del sur. La ciudad de Nueva York, San Francisco, Boston, Los Ãngeles y Washington, DC son los lugares mÃĄs caros de AmÃĐrica para vivir, mientras que Fayetteville, Memphis y Norman, Oklahoma se encuentran entre los lugares menos costosos, de acuerdo con el Ãndice de costo de vida mantenido por el Consejo de InvestigaciÃģn Comunitaria y EconÃģmica.

Por ejemplo, un estilo de vida de $ 50, 000 en Norman requerirÃa $ 81, 670 adicionales para mantener en la ciudad de Nueva York. Por el contrario, pasar de un ÃĄrea de alto costo en la que puede haber estado empleado a un ÃĄrea de menor costo para la jubilaciÃģn es una estrategia comÚn. Muchos estadounidenses optan por jubilarse y vivir en un paÃs mÃĄs pequeÃąo para estirar sus ahorros de jubilaciÃģn.

Es prÃĄcticamente imposible jubilarse temprano si consume todos o la mayor parte de sus ingresos para gastos de manutenciÃģn. Al mismo tiempo, los primeros 20 aÃąos de empleo generalmente incluyen grandes gastos para los hogares y los niÃąos, por lo que el ahorro es especialmente difÃcil y puede dar lugar a sentimientos de sacrificio y privaciÃģn. Equilibrar las necesidades de hoy con sus planes para el futuro es una de las decisiones mÃĄs desafiantes que tomarÃĄ.

Mientras luchas con decisiones como comprar un auto nuevo o conducir el auto viejo que se paga por unos aÃąos mÃĄs, entiende que la diferencia entre ahorrar 10% y 20% de tus ingresos tendrÃĄ un impacto dramÃĄtico en la edad a la que puede jubilarse cÃģmodamente y la cantidad de ingresos de inversiÃģn que disfrutarÃĄ. Mantener un estilo de vida modesto antes y despuÃĐs de la jubilaciÃģn mejora la posibilidad de que pueda jubilarse temprano y mantener el nivel de vida que disfrutaba mientras estaba empleado.

Un informe de 2012 de Fidelity Investments proyecta que una pareja promedio de 65 aÃąos necesitarÃĄ $ 240, 000 para cubrir los gastos mÃĐdicos hasta la jubilaciÃģn. Este cÃĄlculo no incluye los costos de la atenciÃģn mÃĐdica desde la edad de la jubilaciÃģn anticipada hasta los 65 aÃąos (cuando Medicare estÃĄ disponible), incluido el gasto de la cobertura obligatoria bajo la Ley de Cuidado de Salud Asequible, que entrarÃĄ en vigencia en 2014.

Mientras que los problemas de salud aumentan con la edad, muchas de las enfermedades y afecciones son el resultado de malas elecciones de estilo de vida, como fumar, tomar demasiado alcohol, malas dietas y no hacer ejercicio. Un fumador de paquete por dÃa gastarÃĄ un promedio de $ 150 por mes en cigarrillos y puede cobrar hasta un 50% mÃĄs por las primas del seguro de salud, lo que se justifica porque los fumadores incurren en mayores gastos de atenciÃģn mÃĐdica a medida que envejecen.

AdemÃĄs de los problemas de calidad de vida, su decisiÃģn de consentir hÃĄbitos no saludables tambiÃĐn le costarÃĄ dinero en aÃąos posteriores. NecesitarÃĄ un grupo de inversiÃģn mÃĄs grande para cubrir los mayores costos que pueden producirse por los gastos de salud, incluso cuando su esperanza de vida disminuya.

Muchos jubilados actuales continÚan trabajando a tiempo parcial, ya sea porque disfrutan de lo que hacen (Âŋno se trata de eso de la jubilaciÃģn?) O porque necesitan un ingreso adicional. Poder ganar dinero mientras realiza actividades que disfruta es una bonificaciÃģn real, y los dÃģlares que gana reducirÃĄn la cantidad de capital necesaria cada aÃąo de su cartera de jubilaciÃģn.

Si tiene conocimientos especializados y habilidades de escritura, puede desarrollar un ingreso regular a partir de la venta de artÃculos y blogs. Por ejemplo, Kevin Yee, un ex empleado de Disneyland, ha escrito o co-escrito 16 libros sobre Walt Disney World desde 2008. A un amigo le encanta jugar al golf; trabaja a tiempo parcial en la tienda de golf por un salario por hora mÃĄs green fees gratuitos por valor de $ 75 por ronda. Otro amigo ama la carpinterÃa y vende sus piezas regularmente a vecinos que tambiÃĐn se los recomiendan a otros; ÃĐl tiene al menos un aÃąo de atraso en pedidos ahora y lo ama. Los jardineros pueden vender productos en los mercados locales de agricultores; los aficionados a la informÃĄtica pueden enseÃąar a otros jubilados la magia de Internet o desarrollar sitios web; aquellos que aman cocinar y hornear pueden enseÃąar clases, atender comidas o proporcionar productos a empresas locales. Lo mÃĄs probable es que si amas algo y eres bueno en eso, alguien te pague por el producto o servicio que entregas.

Con una planificaciÃģn adecuada y temprana, la jubilaciÃģn anticipada puede ser una posibilidad para usted. Y si planea continuar trabajando como consultor o como su propio jefe, el sueÃąo de la jubilaciÃģn anticipada se vuelve mucho mÃĄs prÃĄctico siempre que planifique con anticipaciÃģn y tenga expectativas realistas, asà como la voluntad de renunciar a la gratificaciÃģn inmediata para la seguridad futura. Dejando un salario seguro y poniÃĐndose manos a la obra para realizar actividades que disfrute durante la edad madura (45-65 aÃąos de edad) es posible para la mayorÃa de las personas si ejerce disciplina y flexibilidad antes y despuÃĐs de terminar el empleo asalariado.

ÂŋQuÃĐ otros consejos puede sugerir para ayudar a lograr una jubilaciÃģn anticipada?

CÃģmo a prueba de bebÃĐ su casa - Lista de verificaciÃģn de seguridad para bebÃĐs y niÃąos pequeÃąos

Cuando mi hijo era bebÃĐ, me preocupaba que pareciera que tardaba mucho en empezar a gatear. "No te preocupes", me dijeron los padres amigos. "Muy pronto, se arrastrarÃĄ por todo el lugar, y entonces tendrÃĄs cosas mÃĄs grandes de quÃĐ preocuparse".Efectivamente, tenÃan razÃģn, y antes de darme cuenta, mi ansiedad habÃa cambiado de las preocupaciones sobre la movilidad de mi hijo al hecho de que mi casa le ofrecÃa demasiadas oportunidades para lesionarse. Me di c

Seguro de vida para miembros militares - GratificaciÃģn por muerte y SGLI

Antes de que un militar ingrese en una misiÃģn, obtiene una orden de operaciones que deletrea la sucesiÃģn del comando, ademÃĄs de instrucciones y recursos en caso de que la misiÃģn no funcione.Esencialmente, esto es lo que hace el seguro de vida para su familia. El seguro de vida proporciona dinero de emergencia para ver a su familia en caso de que el patrocinador del plan, la persona que recibe ese cheque militar regular, pase a otro lado. ÂŋC