Ahorrar para la jubilaciĂ³n no siempre es fĂ¡cil, pero existen beneficios impositivos significativos para las familias de ingresos bajos y moderados que optan por priorizar estos ahorros a largo plazo. El CrĂ©dito de Contribuciones de Ahorro para la JubilaciĂ³n (tambiĂ©n conocido como "CrĂ©dito del Ahorrador"), un crĂ©dito fiscal diseñado para fomentar los ahorros de jubilaciĂ³n, permite que los contribuyentes individuales reciban hasta $ 1, 000 como crĂ©dito fiscal, mientras que las parejas casadas que presentan una declaraciĂ³n conjunta pueden recibir hasta $ 2, 000.

Ahorrar para la jubilaciĂ³n no siempre es fĂ¡cil, pero existen beneficios impositivos significativos para las familias de ingresos bajos y moderados que optan por priorizar estos ahorros a largo plazo. El CrĂ©dito de Contribuciones de Ahorro para la JubilaciĂ³n (tambiĂ©n conocido como "CrĂ©dito del Ahorrador"), un crĂ©dito fiscal diseñado para fomentar los ahorros de jubilaciĂ³n, permite que los contribuyentes individuales reciban hasta $ 1, 000 como crĂ©dito fiscal, mientras que las parejas casadas que presentan una declaraciĂ³n conjunta pueden recibir hasta $ 2, 000.

La buena noticia es que Saver's Credit funciona con cualquier otro incentivo fiscal basado en el retiro del que ya se beneficie. Por ejemplo, si ya puede deducir sus contribuciones a 401k de sus impuestos, aĂºn podrĂ¡ utilizar el CrĂ©dito del ahorrador, reduciendo aĂºn mĂ¡s su obligaciĂ³n tributaria.

No todos son elegibles para el CrĂ©dito de Ahorro ya que es un crĂ©dito fiscal diseñado para alentar a las familias de ingresos bajos a moderados a comenzar a ahorrar para la jubilaciĂ³n. Por lo tanto, existen lĂmites de edad, nivel de ingresos y estado civil.

En primer lugar, las siguientes personas no son elegibles para el crédito:

Si ninguno de estos se aplica a usted, entonces puede ser elegible para un 10%, 20% o 50% de crĂ©dito fiscal en sus contribuciones de jubilaciĂ³n, hasta una contribuciĂ³n total de $ 2, 000 para una persona o $ 4, 000 para una pareja casada que presenta una declaraciĂ³n conjunta. Esto significa que una persona puede recibir un crĂ©dito de hasta $ 1, 000 si contribuye $ 2, 000 a una cuenta de jubilaciĂ³n, mientras que una pareja puede recibir un crĂ©dito de hasta $ 2, 000 si cada uno aporta $ 2, 000 a sus cuentas individuales de jubilaciĂ³n (50% de $ 4, 000 contribuciĂ³n a la jubilaciĂ³n).

El porcentaje de crédito para el que es realmente elegible se basa en su estado civil y nivel de ingresos:

Recuerde, el crĂ©dito estĂ¡ limitado a un porcentaje de sus contribuciones de jubilaciĂ³n. Por ejemplo, si un matrimonio que presenta una declaraciĂ³n conjunta tiene un ingreso bruto ajustado de $ 37, 000 y cada uno aporta $ 500 a sus respectivas cuentas de jubilaciĂ³n, calificarĂa para un 20% de crĂ©dito fiscal sobre la contribuciĂ³n total de $ 1, 000. En otras palabras, calificarĂan para un crĂ©dito fiscal de $ 200 (20% de $ 1, 000 es $ 200).

De acuerdo con el IRS, para el año fiscal 2010, el crédito promedio de Saver's fue de $ 204 para declarantes conjuntos, $ 165 para jefes de familia y $ 122 para declarantes individuales.

Casi todas las contribuciones al plan de jubilaciĂ³n califican para el CrĂ©dito del Ahorrador, incluidas las contribuidas a lo siguiente:

Si participa en un fondo de jubilaciĂ³n de corresponsalĂa de empleador, el dinero invertido por su empleador no es elegible para el crĂ©dito, mientras que los contribuyentes son elegibles. Por ejemplo, si contribuyĂ³ con $ 500 a su 401k, y su empleador hizo coincidir su contribuciĂ³n, solo los $ 500 que contribuyĂ³ serĂan elegibles para el CrĂ©dito del Ahorrador.

Finalmente, si recientemente tomĂ³ distribuciones de una cuenta de jubilaciĂ³n, su elegibilidad podrĂa verse reducida. En otras palabras, si contribuyĂ³ $ 2, 000 a una cuenta de jubilaciĂ³n, pero tomĂ³ una distribuciĂ³n de $ 1, 000, la elegibilidad de crĂ©dito de su ahorrador total se reducirĂa a $ 1, 000, la diferencia entre el monto que contribuyĂ³ y el monto que recibiĂ³ como distribuciĂ³n.

Al igual que otros crĂ©ditos fiscales, el CrĂ©dito del ahorrador disminuye su obligaciĂ³n tributaria total. La cantidad de impuestos que adeuda se reduce directamente por la cantidad de crĂ©dito para la que es elegible. Por ejemplo, si debe $ 2, 000 a la cuenta IRA pero tiene un crĂ©dito de ahorro de $ 500, su factura de impuestos se reducirĂa a $ 1, 500.

Sin embargo, es importante tener en cuenta que el CrĂ©dito del Ahorrador es un crĂ©dito "no reembolsable". En otras palabras, aunque el crĂ©dito puede reducir su obligaciĂ³n tributaria a $ 0, no puede usar ningĂºn "remanente" para recibir un reembolso de impuestos. Por ejemplo, si su obligaciĂ³n tributaria total para 2014 fue de $ 516, y calificĂ³ para el crĂ©dito de ahorro total de $ 1, 000, su obligaciĂ³n tributaria simplemente se reducirĂa a $ 0; no podrĂa tomar los $ 484 restantes como reembolso de impuestos.

Dicho esto, dado que el crĂ©dito de ahorro se aplica a los primeros $ 2, 000 que una persona contribuye voluntariamente a la jubilaciĂ³n (o $ 4, 000 para una pareja casada que presenta una declaraciĂ³n conjunta), tomar este crĂ©dito permite que se sumen otros crĂ©ditos reembolsables. El resultado es una factura de impuestos mĂ¡s baja para el TĂo Sam, o un mayor reembolso de fin de año.

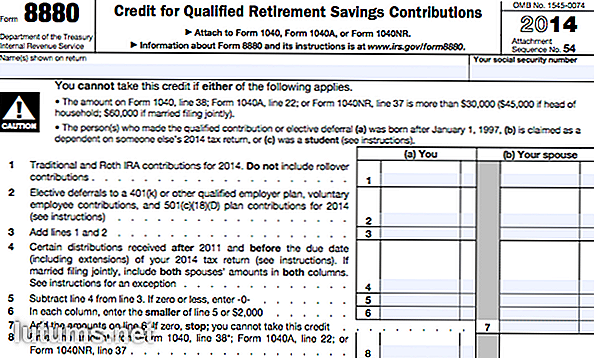

Para incluir el crĂ©dito de ahorro en su reembolso de impuestos de 2014, simplemente complete el formulario IRS 8880 y entrĂ©guelo con su 1040A, 1040 o 1040NR. No puede reclamar el crĂ©dito directamente en un 1040EZ. Eso o la mayorĂa de los programas de preparaciĂ³n de impuestos determinarĂ¡n si usted es elegible y aplicarĂ¡ los ahorros a su factura de impuestos.

Incluso si hasta el momento no ha realizado contribuciones significativas a la jubilaciĂ³n en 2014, o desea ganar mĂ¡s, aĂºn tiene tiempo para aprovechar el CrĂ©dito del Ahorrador. Las contribuciones invertidas en una IRA Roth o tradicional antes del 15 de abril de 2015 se pueden reclamar en su declaraciĂ³n de impuestos de 2014. Lamentablemente, las contribuciones a un fondo de jubilaciĂ³n del empleador, como 401k o 403b, deben realizarse antes del 31 de diciembre de 2014 para calificar para el año fiscal 2014.

El CrĂ©dito de Contribuciones de ahorros para la jubilaciĂ³n es una adiciĂ³n permanente al cĂ³digo impositivo, por lo que incluso si no puede aprovechar el crĂ©dito para 2014, comience a planificar para el futuro. Hable con su empleador sobre la configuraciĂ³n de contribuciones automĂ¡ticas a su cuenta de jubilaciĂ³n en el trabajo o hable con su banco o un planificador financiero para ayudarlo a determinar quĂ© cuenta de jubilaciĂ³n individual es la adecuada para usted.

Ahorrar para la jubilaciĂ³n es una parte increĂblemente importante de la planificaciĂ³n financiera a largo plazo, y los beneficios fiscales para el ahorro son importantes. Disfrute de la estabilidad financiera a largo plazo con contribuciones regulares, mientras disfruta de reducciones anuales en la obligaciĂ³n tributaria, es como tener su pastel y comerlo tambiĂ©n.

¿Ha usado el crĂ©dito del ahorrador para reducir su obligaciĂ³n tributaria?

4 tipos de parrillas para barbacoa al aire libre - ¿QuĂ© debe comprar este verano?

¿Hay algo mejor que el olor de jugosas hamburguesas y perritos calientes que chisporrotean en la parrilla en un caluroso dĂa de verano? Si hay, no puedo pensar en eso.La primavera es el momento perfecto para asegurarse de estar preparado para una temporada llena de increĂbles experiencias culinarias. S

14 Ideas Ăºnicas y econĂ³micas para regalos de anfitrionas y anfitrionas - Etiqueta

Entonces, te invitan a una cena y te estresan por un regalo para tu anfitriĂ³n o anfitriona. Tal vez simplemente no sepas quĂ© llevar o tal vez estĂ©s obligado a pagar en efectivo y no puedas pensar en un regalo adecuado que no arruine tu presupuesto.Relajarse. Hay muchos regalos geniales que causarĂ¡n una impresiĂ³n favorable. Per